Článek

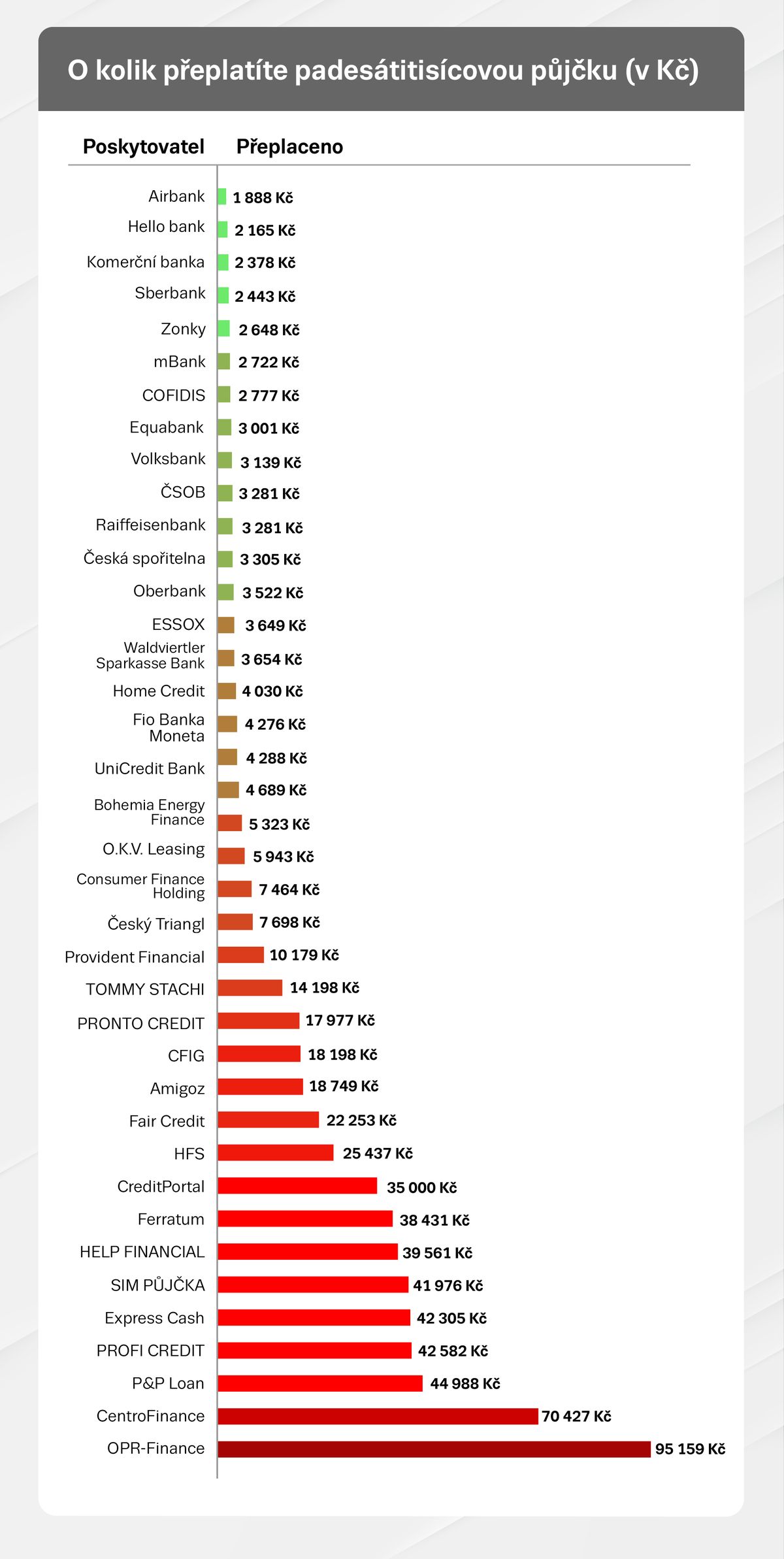

Padesát tisíc korun, které chcete splatit za jeden rok. Tak vypadá podle analytiků Člověka v tísni typická půjčka. V rámci takzvaného Indexu odpovědného úvěrování zkoumali podmínky, za kterých si lze tyto peníze půjčit u 39 poskytovatelů spotřebitelských úvěrů.

Výsledek? U společností s nejlepší nabídkou přeplatíte zhruba dva tisíce. Polovina testovaných poskytovatelů za tuto půjčku nežádala více než pět tisíc korun. Na trhu ale stále fungují i firmy, které si řeknou za tuto částku dalších 40 tisíc korun navíc a dokonce v jednom extrémním případě i 95 tisíc korun.

„Na trhu existují dramatické rozdíly v cenách,“ upozorňuje David Borges, který Index odpovědného úvěrování se svým týmem zpracovával.

Kolik přeplatíte, pokud si půjčíte 50 tisíc korun? Výsledky Indexu odpovědného úvěrování.

V rámci analýzy hodnotil Člověk v tísni kromě ceny i náklady při prodlení, transparentnost komunikace a vůbec celkovou klientskou vstřícnost. Ukázalo se, že stále si většina společností účtuje poplatky za zasílání upomínek, smluvní pokuty a úroky z prodlení.

Náklady související s prodlením - jde o poplatky navíc, pokud tři měsíce nebudete půjčku splácet.

Autoři průzkumu pak upozorňují na nový nebezpečný trend – takzvané revolvingové úvěry. „Stále více společností, bankovních i nebankovních, se přiklání k těmto úvěrům, myslím si, že řada lidí vlastně neví, co to je. Jde vlastně o instantní zadlužení,“ popisuje Daniel Hůle, expert na dluhovou tématiku z Člověka v tísni.

Revolvingový úvěr funguje stejně jako kreditní karta. Klient má schválenou rámcovou částku z které může podle potřeb čerpat. „Vychází to vstříc potřebám úvěrových společností, ale jde to na úkor spotřebitelů,“ říká Hůle s tím, že firmy mají rozpůjčované peníze a ušetří na nákladech při analyzování rizikovosti klienta.

Naopak klienti jsou prakticky neustále zadlužení a ztrácí přehled o půjčované částce a o tom, kolik mají splatit.