Článek

Bohaté rodiny v zahraničí si často vychovávají nástupce od útlého mládí. V Česku to podnikatelé zatím moc často nedělají. „Zahraniční ultrabohaté rodiny se většinou na předání vlastnictví a managementu svých skupin připravují, toto je zásadní rozdíl, který vidím u českých rodin,“ říká Stanislav Servus, advokát, jenž se zaměřuje na správu a ochranu rodinného majetku.

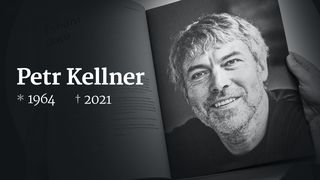

Zabýváte se transfery rodinného majetku. Jaké jsou možnosti, jak se bude přesouvat majetek po úmrtí Petra Kellnera v PPF?

Předpokládám, že majetek bude stále soustředěn ve skupině PPF. Z vyjádření pana Bartoníčka ze skupiny PPF chápu, že akcie PPF Group držel Petr Kellner přímo a proto, jestliže již dříve nebyla nastavena pravidla pro převod, který mohl být teoreticky již realizován, budou předmětem dědictví.

Jelikož měl Petr Kellner čtyři děti, jsou primárními dědici, respektive dědici nepominutelnými, které by měly získat na majetku zákonem stanovenou část. Jestliže není úprava jiná, tak se bude na dědictví podílet i manželka. V tomto ohledu chápu, že paní Kellnerová vystupuje jako zástupce dědiců a budoucích akcionářů za rodinu. Samozřejmě předpokládám, že existuje závěť či jiné pořízení pro případ smrti, kde budou stanoveny podmínky, jak se mají dědicové o daný majetek starat a jak mají fungovat společně.

Ač to s ohledem na poslední informace nepředpokládám, je možné, že daným pořízením bude vytvořen například trust, respektive svěřenský fond či nadace dle českého či zahraničního práva a majetek bude vložen tam. A to s cílem do budoucna zachovat jednotu daného majetku a do určité míry snížit riziko akcionářských konfliktů.

Kterou možnost považujete za nejpravděpodobnější, i co se týče daňových výhod apod.?

Toto se dá těžko odhadnout, jelikož Petr Kellner si velmi střežil soukromí a je málo známo o jeho plánech pro budoucnost.

S ohledem na Kellnerův věk si asi nejvíce dokážu představit to, že v rámci svého krizového závětního plánu, jestliže byl vyhotoven, přenechal dědicům podíly na svém majetku s tím, že jim stanovil pravidla pro společné fungování jako akcionářů obrovského holdingu, a možná s tím, že budou po určitou dobu stanoveny podmínky pro danou správu. S ohledem na to, že daňové zatížení při dědictví z otce na děti, resp. na manželku je u nás nulové, tak by tato struktura prakticky kopírovala strukturu, kterou prozatím používal Petr Kellner.

Novým a do budoucna zcela zásadním faktem by však bylo, že by skupina měla více akcionářů. Toto by bylo v případě volby trustové, respektive nadační struktury eliminováno.

Stanislav Servus (44)

– advokát, který se dvacet let zaměřuje na oblast správy a ochrany rodinného majetku

– od roku 2020 je partnerem společnosti Wardens Group, která se specializuje na projekty nástupnictví

– je spoluautorem knihy „Aktuální otázky nástupnictví při rodinném podnikání“

– absolvoval Právnickou fakultu UK, postgraduálně studoval na univerzitě v Regensburgu ve Spolkové republice Německo, absolvoval i Family Firm Institute (USA)

Jsou nějaká specifika pro ultrabohaté rodinné firmy, jakou je i PPF?

Zahraniční ultrabohaté rodiny se většinou na předání vlastnictví a managementu svých skupin připravují, toto je zásadní rozdíl, který vidím u českých rodin. Zahraniční podnikatelé připravují velmi často již své poměrně mladé potomky na budoucí správu rodinného majetku, kdy využívají jak kurzy na top univerzitách, tak pro ně připravené kurzy na míru. Vždy jsou však rozdíly mezi první zakladatelskou generací a generací druhou či dalšími.

Ultrabohaté rodiny mají své tzv. single family office, které poskytují rodinám podporu při správě jejich majetku, ale i při správě jejich rodinných záležitostí, včetně podpory vzdělání, filantropie atd. (největší single family na světě je Walton Enterprises, založená Samem Waltonem, zakladatelem Walmartu, pozn. red). Ostatně i u nás tyto struktury postupně vznikají.

Starají se tedy, aby jejich majetek dál někdo kvalifikovaně spravoval?

Ano. Řada bohatých podnikatelských rodin má připravené struktury tzv. Family Business Governance, včetně navazujících platforem v rámci rodiny, a na ně navazující robustní právní struktury. Cílem je vždy snaha eliminovat destruktivní vnitřní konflikty v rámci rodiny a chaos a oslabení, které tyto spory mohou vyvolat.

Z nám blízkých zemí lze uvést zejména významné německé skupiny jako je Haniel či Merck. Ale ani tyto velké rodiny či podnikatelé nejsou vždy na všechno a vše připraveny, a konflikty se objevují pravidelně. Bohužel nenadálé dramatické události nelze nikdy vyloučit.

Vzpomeňme například na nedávné zmizení Karl-Erivana Hauba, šéfa a jednoho z dědiců a akcionářů skupiny Tengelmann (vlastní např. Obi, Kik atd., majetek rodiny přes devět miliard eur, pozn. red.), a spory, které následně vypukly a zřejmě trvají dodnes.

Jak se transfer majetku dotkne manažerského řízení firmy?

Zásadní rolí vlastníka je obvykle volba managementu, tj. představenstva skupiny, a podílení se na strategii skupiny. Představenstvo skupiny pak vykonává roli akcionáře či společníka v dalších ovládaných společnostech. Ve skupině PPF, kde je akcionářská skupina velmi úzká, pak vedle představenstva skupiny zásadní roli při strategickém řízení hrají akcionáři. V případě PPF se zdá, že byla nastavena pravidla pro předání rolí v rámci „akcionářské“ skupiny, kdy v tomto ohledu roli Petra Kellnera převzal pan Bartoníček.

Jinak je samozřejmě zásadní, aby případné změny v managementu byly prováděny ve vzájemné shodě a nedošlo na konflikt, kdo má skupinu vést. Konflikt mezi dědici, respektive akcionáři, by mohl skupinu zásadně poškodit. Dle posledního vývoje to vypadá, že toto skupině PPF nehrozí.

V tomto ohledu často svým klientům ukazuji příklad jedné z největších indických skupin, Reliance Industries, kde po smrti zakladatele vypukl konflikt mezi jeho potomky (pro zajímavost majoritní akcionář skupiny pan Mukesh Ambani je uváděn jako nejbohatší Ind, respektive mezi 30 nejbohatšími lidmi světa, pozn. red.). Vyřešení trvalo několik let.

Jaký bude dopad na rozjeté transakce jako Moneta či Škoda Transportation nebo uvedení Cetinu na burzu? Kdo bude nyní transakce schvalovat, než se vyřeší dědické řízení?

Jestliže je obsazeno představenstvo skupiny, a akcionáři a možní dědicové se dohodli na tom, kdo bude za akcionáře prozatím vystupovat, respektive bude faktickým šéfem skupiny, tak bych předpokládal, že by ani otázka vlastnického nástupnictví, ani dědické řízení nemusely tyto transakce zablokovat. Samozřejmě jsou zde regulatorní otázky ohledně „konečných vlastníků skupiny“, ale jelikož se zdá, že akcie zůstanou v rodině, ani toto by asi neměl být problém.

Prozatím chápu, že management skupiny jedná ve shodě s dědickou skupinou, a proto se nemusí obávat toho, že by noví akcionáři následně dané transakce zpochybňovali, respektive napadali kroky managementu. I v tomto ohledu jde o to, jak byl nastaven takzvaný krizový plán a manuál pro management a rodinu, předpokládejme budoucí vlastníky.

Znáte i případy transferů majetku v zahraničí. Jak dopadaly v případě velmi bohatých rodin?

Případ Petra Kellnera je atypický úmrtím v mladém věku a při nehodě, kdy ještě nebylo realizováno postupné zapojení rodiny, respektive o něm nevíme. Jak jsem již řekl, v řadě případů jsou rodiny a skupiny na předání vlastnictví připraveny a vše jde dle připraveného plánu, stále však existují případy jako skupina Reliance Industries, kde smrt zakladatele vyvolává boj o moc mezi nástupci. Tedy boj o to, kdo bude skupinu řídit a jak budou nastaveny mocenské struktury.

Ostatně to, že je toto téma velmi živé a zajímavé i v USA a v dalších západních zemích, ukazuje úspěšný seriál na HBO nazvaný Succession. Hodně zajímavých a reálných případů najdeme ale i u našich německých sousedů, a to jak těch případů „neproblematických“, například Merck, Haniel, Bosch atd., či konfliktních, například spory mezi dědici podílů společností VW, Tchibo atd.

Co se týče struktury vlastnictví, platí výše uvedené, jsou dva hlavní modely – přímé vlastnictví jako v případě Merck či Haniel, či ovládání prostřednictvím nadací či trustů jako u Aldi a Bosch. Každá struktura má své výhody a nevýhody, ale obě jsou reálné.