Článek

New York Community Bancorp (NYCB) byla považována za jednoho z vítězů bankovní krize ve Spojených státech z loňského jara. Když se některé regionální banky dostaly do vážných potíží, NYCB využila příležitosti a jednu z nich koupila.

Instituce se sídlem na předměstí New Yorku koupila v březnu loňského roku většinu vkladů Signature Bank a více než třetinu jejích aktiv včetně téměř 13 miliard dolarů ve formě půjček. Akcie NYCB šly po této úspěšné akvizici nahoru a vypadalo to, že se bance vede dobře.

Jenže pak přišla otočka o 180 stupňů. NYCB v rámci zveřejňování hospodářských výsledků na konci ledna oznámila, že ve čtvrtém kvartálu loňského roku utrpěla ztrátu 252 milionů dolarů, tedy zhruba 5,7 miliardy korun. Přitom ve stejném čtvrtletí v roce 2022 vydělala 172 milionů dolarů.

Banka rovněž oznámila, že sníží vyplácenou dividendu až o 70 procent na 0,05 dolaru na akcii, aby posílila svůj kapitál. Po těchto neuspokojivých výsledcích akcie banky uzavřely obchodování 31. ledna se ztrátou přes 37 procent a výraznější propad měl teprve následovat. Od začátku roku se titul na newyorské burze propadl o 56 procent na nejnižší úrovně od roku 1997.

Vzpomínky na loňské jaro

Prudký pád akcií banky tak vyvolal nepříjemné vzpomínky na události loňského roku. Tehdy vyvolala paniku situace, kdy za necelé dva měsíce zkrachovaly tři americké banky, mezi nimi začátkem května First Republic Bank, na počátku bankovní krize pak v březnu stál pád Silicon Valley Bank a zmíněná Signature Bank.

Podle šéfa NYCB Thomase Cangemiho souvisí špatné hospodářské výsledky s přebráním vkladů a úvěrů právě loni zkrachovalé Signature Bank, píše zpravodajská CNN. Banka však nad rámec zveřejněných výsledků nic nekomentovala.

Analytik Štěpán Hájek z brokerské společnosti XTB vnímá události kolem NYCB jako důležitou indikaci stavu regionálních bank a jejich vystavení riziku spojenému s komerčními nemovitostmi.

Právě pokles cen nemovitostí v kombinaci s vysokými úrokovými sazbami může banky ohrozit podobně jako krize na hypotečním trhu v letech 2007 až 2008, uvádí nedávná studie.

„Banka nedávno reportovala nečekanou ztrátu za čtvrtý kvartál minulého roku, když zvýšila své opravné položky o půl miliardy dolarů kvůli problémovým komerčním nemovitostem. Komerční nemovitosti stojí za značným podílem úvěrů poskytnutých NYCB a s poklesem cen a rostoucími náklady na provoz a pojištění mohou tyto úvěry představovat systémové riziko,“ vysvětluje pro SZ Byznys.

Fed má nástroje

Banka NYCB musela zvýšit opravné položky a rezervy kvůli tlaku regulátorů a splnění přísnějších standardů. Hájek poukazuje na to, že ve srovnání s jinými poskytovateli úvěrů jsou rezervy banky relativně nízké, což zvyšuje její zranitelnost v případě dalších problémů.

„Stabilita banky se zdála být na konci minulého týdne poměrně solidní, ale ratingová agentura Moody’s nedávno snížila bance rating, což může ztížit její přístup ke kapitálu a zvýšit nervozitu investorů. Zároveň třetina depozit banky není pojištěna, což byl spouštěč pádu regionálních bank minulý rok,“ upozorňuje Hájek.

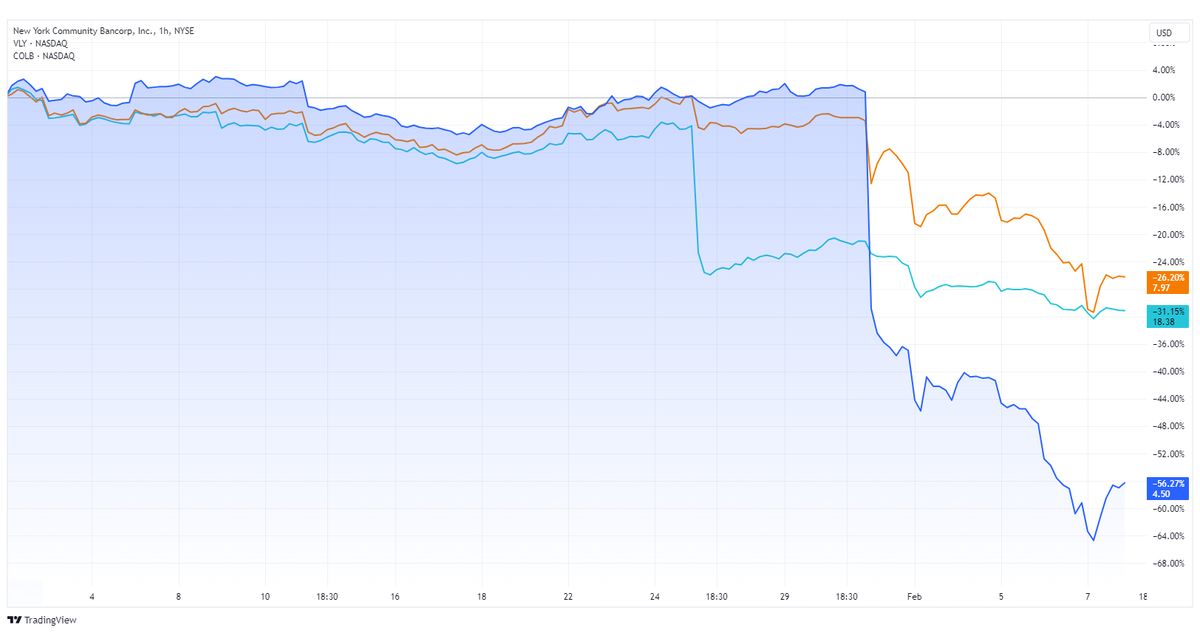

Akcie New York Community Bancorp (modrá křivka) se od začátku letošního roku hluboce potápí. Výprodej navíc podpořily hospodářské výsledky zveřejněné na konci ledna. Propady v desítkách procent se ovšem týkají i dalších bank. Akcie Valley National Bancorp (oranžová křivka) ztratily od začátku roku přes 24 procent. Přes 30 procent ztrácí také akcie Columbia Banking Systems.

Podle analytika se v současné době zdá, že situace kolem NYCB má silný emocionální prvek, ale banka sama o sobě systémovým rizikem pro finanční systém není a pravděpodobně se dříve než jejího pádu dočkáme konsolidace s větším hráčem. Nicméně, případný hromadný odchod vkladatelů by mohl banku vážně poškodit.

Hájek dále upozorňuje, že v ohrožení mohou být další regionální banky s podobným zaměřením.

„Například akcie Valley National Bancorp ztratily od začátku roku přes 26 procent. Přes 31 procent ztrácí také akcie Columbia Banking Systems a jsou zde další, od kterých dávají investoři ruce pryč, a to zatím ani nereportovaly své výsledky za poslední tři měsíce minulého roku,“ připomíná.

Podle Hájka může být situace nakonec udržitelná. Americká centrální banka (Fed) totiž minulý rok jasně ukázala, že je schopna kdykoliv přijít s podpůrnými programy, které potenciální problémy s likviditou dokáží stabilizovat.

„Zároveň jsme v letošním roce z hlediska inflace ve zcela jiné situaci než minulý rok, což dává Fedu mnohem větší prostor k manévrování a využití masivní bilance,“ uzavírá Hájek.